La fórmula de Coca-Cola: esquivar impuestos

5 octubre, 2021

La empresa Coca-Cola fue demandada por el Servicio de Impuestos Federales de EEUU. Y perdió demanda multimillonaria por evasión fiscal

Texto: Guilherme Mendes / Bocado

Fotos: Adobe Stock

Entre 2007 y 2009, The Coca-Cola Company, una empresa que cotiza en la Bolsa de Valores de Nueva York y tiene su sede en la ciudad estadounidense de Atlanta, fue capaz de una hazaña única: producir mil 600 millones de unidades de bebidas en 24 horas. Al hacer las cuentas, constatamos que, en un año, existieron 584 mil millones de unidades de latas o botellas de aluminio, vidrio o plástico que contenían agua, jugos, bebidas energéticas, bebidas deportivas y tés, además del refresco-símbolo de un país y su estilo de vida. Es como si cada ser humano del planeta consumiera alrededor de 75 de estas latas y botellas al año.

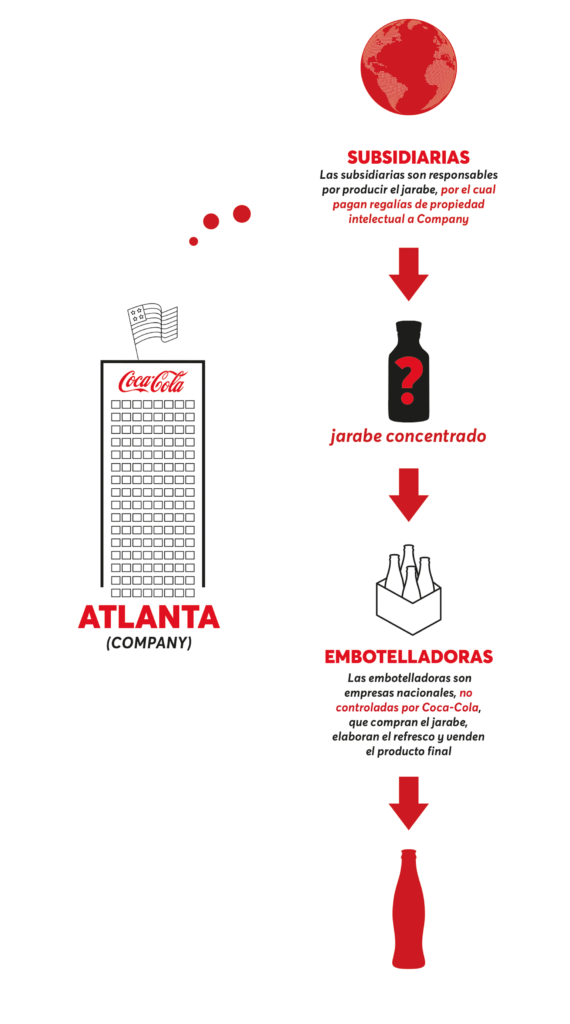

El plan para ofrecer latas de refrescos y otras bebidas en todos los restaurantes, bares y mercados del mundo (observe la ubicuidad de la marca la próxima vez que salga de casa) involucra no una, sino muchas Coca-Colas. Primero, la sede de Atlanta (a la que llamaremos Company de ahora en adelante) es una especie de director de orquesta. Las sucursales en países tan diversos como Essuatini [antes Swazilandia], Egipto y México actúan como solistas. Y los más de 300 embotelladores, que reciben el jarabe concentrado que es el secreto industrial de la empresa, serían los músicos que vemos de fondo.

Dentro de esta orquesta, cada músico tiene su función y niveles de autonomía: las subsidiarias actúan como brazos de la Company en diferentes países, controladas por la casa matriz. Y ellos son los encargados de producir el jarabe, por el cual pagan regalías, propiedad intelectual, a la Company. Los embotelladores son empresas nacionales, no controladas por Coca, que compran el jarabe, elaboran el refresco y venden el producto final.

Todo parece estar en sintonía, pero el resultado de la sinfonía no sería tan bueno y rentable si no fuera por la capacidad excepcional de la compañía para eludir las leyes fiscales en todo el mundo y, por lo tanto, pagar la menor cantidad de impuestos posible.

La estrategia, conocida en el ámbito legal como “elisión fiscal”, es practicada por cualquier empresa que busque mejorar el desempeño de su negocio pagando el menor cargo posible. “La elisión fiscal no es más que una economía fiscal lícita, es decir, es un derecho garantizado a los contribuyentes que legalmente posponen la incidencia fiscal, logran reducir el monto a cobrar o incluso prevenir la ocurrencia que ocasiona el pago del impuesto” , explica el especialista en impuestos y profesor de la PUC de São Paulo Allan Fallet. “Los casos más famosos se refieren a grandes grupos empresariales, por la complejidad y el monto que implica, pero de hecho este concepto es adecuado para cualquier operación con el objetivo de obtener beneficios de carácter financiero”.

Fue precisamente esta operación la que llevó al Internal Revenue Service, IRS, agencia de la Hacienda de los Estados Unidos, a recaudar US$ 3.3 mil millones en impuestos a Coca-Cola en los Tribunales de Estados Unidos. El valor, ahora corregido, alcanzaría los US$ 4.8 mil millones.

El caso, juzgado entre marzo y mayo de 2018, pero concluido solo en noviembre del año pasado, representó una de las victorias más relevantes del gobierno de Estados Unidos en materia de propiedad intelectual. El fallo en 96 páginas, en inglés, revela más que una estrategia para pagar menos impuestos: expone cómo las empresas Coca-Cola de todo el mundo actúan en armonía, buscando el máximo beneficio.

Y como, entre todos ellos, ninguno parece tener más importancia que el brazo brasileño de la empresa. Un artículo de O Joio e O Trigo ya había revelado que, solo en Bahía, la empresa ahorró US$100 millones en incentivos fiscales. En 2018, hace casi tres años, Joio señaló que Coca-Cola estaba siendo investigada por el IRS por un esquema que involucraba la relación entre el productor de sus materias primas y sus embotelladores, con el potencial de sacar miles de millones de las arcas públicas. Tampoco es la única: Nestlé, Ambev y Mondelēz tienen cuentas que no cierran en el grupo de las grandes corporaciones alimentarias.

Propiedad intelectual

La decisión del US Tax Court, el tribunal norteamericano especializado en casos fiscales, abordó el siguiente problema: por las reglas de la llamada “propiedad intelectual”, producir un solo litro de Coca-Cola con la “fórmula secreta” , o incluso modelar un contenedor único con la forma clásica de las botellas de Coca-Cola, por ejemplo, debería generar regalías. Este pago específico, para compensar al propietario de la marca, debería llegar a las arcas de la empresa con sede en Atlanta.

Y, según el IRS, incluso hubo algún pago: entre 2007 y 2009, que son los años que se discuten en el proceso, la Company recibió alrededor de US$ 1,800 millones en regalías de varias de sus empresas en todo el mundo. Esta cantidad sería menor de lo esperado: la interpretación de los IRS es que las empresas distribuidas en otros países deben pagar el monto total de estas regalías a la sede de EE. UU, que debe gravar el monto según las leyes allí.

Lo que se vio, sin embargo, fue un esquema diferente: Coca-Cola acordó que la empresa en cada país podría retener el 10% de las ventas para sí misma, y compartir el 90% restante con la Company Norteamericana, en partes iguales (un método de cálculo conocido como 10-50-50). El argumento que presenta Coca-Cola en el proceso es que estas subsidiarias, conocidas como “puntos de distribución”, deben recibir una gran parte de los valores derivados de sus mercados. Cada mercado tendría sus propias reglas para determinar estos valores.

La Company, cuestionada por el informe, envió su versión de los hechos: de 1996 hasta los años de 2007 a 2009, cobró el impuesto de acuerdo con las reglas acordadas con el IRS. “En ausencia de un cambio en los hechos o circunstancias materiales o en la ley fiscal federal pertinente, el IRS no impondría sanciones a la Company por utilizar la metodología de cálculo acordada, que la empresa y el IRS acordaron que se utilizaría entre los años fiscales 1987 y 1995 “, informó la empresa.

¿Y cómo es esto una señal de que se pagan menos impuestos de los que deberían? “Si es interesante, Coca-Cola puede fijar muy bajo el precio a pagar por las filiales por su propiedad intelectual, y así mantener el dinero fuera de Estados Unidos, evitando impuestos allí”, explicó un abogado con conocimiento del caso (y que, debido a que trabaja con fiscalidad internacional en una oficina que trabaja con el tema, prefirió mantener oculto su nombre).

El caso de la Company, que tiene una parte considerable de sus ingresos provenientes de las licencias de todo el Universo Coca-Cola, difiere, digamos, de las ensambladoras de automóviles o las empresas farmacéuticas que importan bienes entre países. Un automóvil tiene un precio establecido en el país que lo produce (digamos, cien mil) y otro precio en el país donde está el concesionario (digamos, trescientos). Esto ayuda a las autoridades fiscales a comprender mejor si existe algún truco para bajar el precio en el momento en que la mercancía cambia de país. No ocurre lo mismo con el valor de las regalías, que pueden valer cualquier monto.

Si el valor de las regalías se rebaja artificialmente, el impuesto a pagar disminuye. Y si el monto de las regalías representa la mayor parte de lo que obtiene la Company… bueno, es mejor que no lo obtenga por el monto real de todos modos.

El abogado agrega: “Así, las subsidiarias no pagan casi nada por la propiedad intelectual y reciben mucho de las empresas que compran el concentrado”, refiriéndose a las embotelladoras.

El IRS sugirió cambios en la tributación de la empresa para esos años e incluyó US$ 9 mil millones en la contabilidad de resultados de la empresa, aumentando así el monto a pagar en impuestos. Con eso, ambos terminaron en la corte. Once abogados hablaron en nombre de Coca-Cola y siete abogados en nombre del servicio de ingresos federales local.

El monto cobrado por las autoridades tributarias, fue de US$ 3,3 mil millones en los tres años. A pesar del alto monto, es bueno recordar: Coca-Cola registró US$ 10,1 mil millones en ingresos netos, solo en el segundo semestre de 2021.

El brazo brasileño

Como parte del informe que integra la sentencia del caso, el tribunal tributario presentó, aunque de forma resumida, datos sobre el funcionamiento de Coca-Cola en el mundo. A pesar de estar presente en al menos 60 países, el proceso está enfocado en algunas ubicaciones específicas, donde la empresa concentra la producción de jarabe concentrado para sus bebidas.

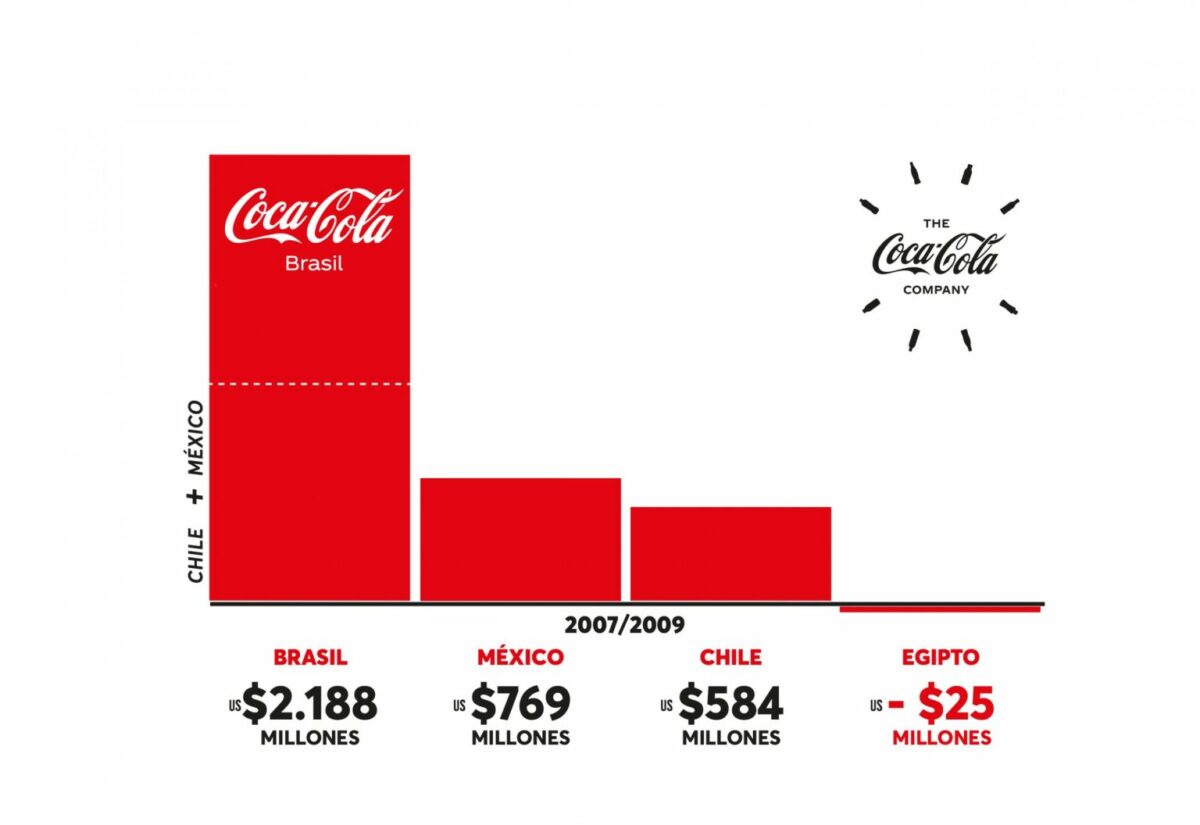

Si Coca-Cola es esta orquesta bien afinada, la subsidiarias brasileña es una de sus grandes estrellas: la ganancia de Coca-Cola Brasil, entre 2007 y 2009, fue de US$ 2.188 millones. Las utilidades de esta subsidiaria fueron, por sí solas, más relevantes que mercados como Chile (que ganó US$ 584 millones), México (US$ 769 millones) y Egipto, que registró una pérdida de US$ 25 millones. Corregida por inflación, la ganancia de la filial brasileña ahora estaría cerca de los US$ 2.770 mil millones.

La ganancia de Brasil fue sólo inferior a la de la filial irlandesa, que registró US$ 7.172 millones en el período. La subsidiaria irlandesa, sin embargo, produce concentrados para más de 90 países, en lugares tan lejanos como Nueva Zelanda o Papúa Nueva Guinea. Brasil también exporta concentrados a otros países, gracias al diseño de su legislación tributaria, pero, preguntada, la empresa brasileña no informó a quién vende el producto.

Coca-Cola comenzó a producir jarabe en Brasil, según los documentos, antes de 1945. La primera marca registrada en el país llegó en 1912. En 1962, cuando la subsidiaria brasileña se incorporó a la Company, ya existían nueve marcas registradas aquí – en 1985, ya eran 15, y en 2008 llegó a 68, que incluían patentes sobre composición de productos, curvatura de botellas, lemas y características de diseño secundarias. Además de los refrescos, los jugos Minute Maid, el agua Dasani y la bebida deportiva Powerade están incluidos en la cuenta.

Hasta entonces, la subsidiaria brasileña tenía 20 empleados trabajando en Investigación y Desarrollo (I + D), además de ser el único entre los distribuidores de la compañía que dedicaba empleados control de calidad, había alrededor de 50 de ellos. Algo raro en la estructura de Coca-Cola en todo el mundo, el brazo brasileño operaba actividades como marketing (44 empleados), ventas y finanzas (solo Chile y Egipto tenían la misma estructura).

Argumento número uno: somos únicos

Por regla general, las empresas de Coca-Cola de todo el mundo compran, a la sede norteamericana, los derechos para producir los refrescos en sus respectivos mercados. Coca-Cola México, responsable de US$ 769 millones en ganancias en esos años, pagó regalías por ser la única empresa autorizada para vender ese producto, usar colores tradicionales y usar el lema “Siente el Sabor” en sus anuncios.

El caso de Brasil fue bastante diferente. Debido a su anterior trabajo aquí, los abogados de la empresa afirman que Coca-Cola do Brasil tenía derecho a negociar contratos de producción directamente con los embotelladores. Al producir el jarabe para sus bebidas en el país desde 1962, la Company garantizó que el brazo brasileño no era un mero pagador de regalías, sino un “desarrollador” de los 18 productos Coca-Cola vendidos en el territorio nacional.

Una tabla del proceso muestra cómo la subsidiaria brasileña se desarrolló de manera diferente a sus pares: había anotado en sus balances, entre 2007 y 2009, US$ 190 millones en “marcas registradas y otras propiedades intelectuales” . De los mercados presentados en el proceso, solo Chile tenía US$ 37 millones en marcas. Las subsidiaria de Egipto, Costa Rica e Irlanda no tenían ni un solo dólar en marcas registradas.

El IRS pidió a Coca-Cola Brasil que pagara a las autoridades fiscales estadounidenses alrededor de 887 millones de dólares en ganancias y dividendos impagos. Los abogados de la empresa concluyeron lo contrario: Coca-Cola do Brasil también era propietaria de los productos que vendía, junto con la Company. Por lo tanto, no debe pagar ningún canon a las autoridades fiscales allí.

Este argumento acabó siendo rechazado a juicio del juez Albert G. Lauber, quien es quien firma la denominada “Opinión”, una especie de voto que aglutina la visión del tribunal sobre el asunto. “El punto de suministro brasileño no podría haber ‘desarrollado’ o contribuido al desarrollo de una propiedad intangible que ya existía”, escribió.

Argumento número dos: la ley no lo permite

Otro argumento planteado por la defensa de Coca-Cola es que las leyes brasileñas vigentes en ese momento bloquearían el envío de la cantidad total de regalías a los Estados Unidos. Según los cálculos de la empresa, sólo se podrían enviar R$16 millones en 2007, R$19 millones en 2008 y R$21 millones en 2009. La cantidad extra -que debió enviarse y no lo fue- se trata como la ganancia bloqueada en el proceso.

La legislación a la que se refiere Coca-Cola no aparece en el texto, pero Allan Fallet nos ayuda a entender cuáles podrían ser: una ley de 1962, aún vigente, permite que solo se deduzca el cinco por ciento de los ingresos brutos de un producto vendido en Brasil como regalías. También existe una ordenanza del Ministerio de Hacienda, de diciembre de 1958 – cuando la capital aún era Río de Janeiro – que establece una deducción máxima del 4% para efectos de regalías sobre “productos alimenticios”. Esto podría explicar la tesis de la empresa.

Estados Unidos se ha posicionado históricamente sobre los impuestos en una base universal, lo que significa que aquellos en el país deben ofrecer a los impuestos locales las ganancias obtenidas por las empresas controladas o afiliadas en otros lugares. Pero el caso del “lucro bloqueado” de Coca-Cola terminó sin definición: el US Tax Court optó por esperar la sentencia de otro caso, que involucra a 3M, que discute los méritos de esta legislación brasileña. El caso, abierto en 2013 en la corte estadounidense, aún no tiene fecha para ser juzgado.

Aquí, el resultado hasta ahora es una derrota parcial para Coca-Cola, que aún espera el juicio del caso de 3M para conocer el monto real del tributo adeudado. Luego de que se dé esta decisión pendiente, Coca-Cola y el IRS entran en una nueva fase de alegatos, hacia la “Opinión” final sobre el asunto.

De acuerdo con la estructura del Poder Judicial de los Estados Unidos, la decisión del Tribunal Fiscal de los Estados Unidos se puede apelar en los llamados “Circuitos”, un conjunto de tribunales que agregan algunos estados específicos; en el caso de Coca Cola, sería el 11 ° Circuito, que une los estados de Alabama, Florida y Georgia, donde se encuentra Atlanta. Después de esta fase, la Corte Suprema de los Estados Unidos aún puede escuchar la apelación, pero las posibilidades son menores ya que la corte restringe en gran medida lo que se juzgará.

Coca-Cola: el monto podría alcanzar los 12 mmdd

Bocado buscó a Coca-Cola Brasil para escuchar su versión del juicio. Cabe señalar que la larga respuesta dada por la matriz estadounidense fue bastante completa y detallada en números y fechas. La manifestación reconoce que el fallo no solo contradice a la Company, sino que también provocó un gran daño económico a sus arcas.

“La Company cree que el IRS y el US Tax Court han malinterpretado y aplicado incorrectamente las regulaciones aplicables al reasignar los ingresos por licencias de la Company en el extranjero para aumentar el impuesto estadounidense de la empresa”, comentaron. “Además, la Company cree que esta aplicación retroactiva de dicho pasivo, utilizando una metodología de cálculo diferente a la previamente acordada entre el IRS y la compañía, y auditada por el IRS durante más de una década, es inconstitucional”. La compañía dijo que apelará y “defenderá enérgicamente su posición” en todas las vías posibles de apelación.

La empresa cree que sus apelaciones ganarán, pero indicó que ya ha revisado sus declaraciones de ingresos y de impuestos como resultado de esta decisión. En el ejercicio económico anual, este reajuste hasta julio ya generó un aumento de los impuestos por pagar de US$ 395 millones.

La empresa profundiza en el cálculo mismo y argumenta que, si se aplica la misma tesis del tribunal para el año 2020, la empresa tendría que comprometer otros US$ 12 mil millones, además de un impacto entre US$ 250 millones a US$ 500 millones solo para el primer semestre de 2021. Si esto ocurre, señala la Company, podría ocurrir un “impacto adverso en la posición financiera de la empresa, también en el resultado de las operaciones y el flujo de caja “.

Sobre la subsidiaria brasileña, la Company dice que no sabe cuándo el tribunal se pronunciará sobre las peculiaridades del caso.

*Este reportaje fue producido por la red de periodismo latinoamericano Bocado.lat

Portal periodístico independiente, conformado por una red de periodistas nacionales e internacionales expertos en temas sociales y de derechos humanos.

Ayúdanos a sostener un periodismo ético y responsable, que sirva para construir mejores sociedades. Patrocina una historia y forma parte de nuestra comunidad.

Dona